エクイティ・ファイナンスとは?基礎から最新動向まで徹底解説

企業が成長や新規事業の推進、財務体質の強化を目指す際、資金調達の選択肢として「エクイティ・ファイナンス(Equity Finance)」と「デット・ファイナンス(Debt Finance)」が存在します。

特にスタートアップや成長企業にとって、エクイティ・ファイナンスは経営戦略の中核を担う重要な手法です。本記事では、エクイティの基本的な意味から種類、デットファイナンスとの違い、メリット・デメリット、さらに実務上の注意点や最新動向まで、体系的に解説します。

エクイティ・ファイナンスの基礎知識

エクイティ・ファイナンスとは何か?

エクイティ・ファイナンスは、企業が新株を発行し、投資家から出資を受けることで資金を調達する方法です。ここでいう「エクイティ」とは株主資本、すなわち会社の純資産部分を指し、自己資本とも呼ばれます。借入による資金調達(デットファイナンス)とは異なり、調達した資金の返済義務がない点が最大の特徴です。

なぜエクイティ・ファイナンスが注目されるのか?

返済義務がないため、資金繰りへの負担が小さい

財務体質の強化や自己資本比率の向上に寄与

投資家からの経営支援やネットワーク拡大が期待できる

赤字や無担保でも調達可能、成長性重視で資金が集まる

エクイティ・ファイナンスの主な種類

エクイティ・ファイナンスには複数の手法があり、企業の成長フェーズや目的に応じて最適な方法を選択します。

| 資金調達方法 | 概要 | 特徴・主な活用場面 |

|---|---|---|

| 第三者割当増資 | 特定の第三者(VC、事業会社等)に新株を発行 | 戦略的パートナー獲得、資本提携、スタートアップの主流 |

| 株主割当増資 | 既存株主に持分比率に応じて新株を割当 | 既存株主の持分維持、安定株主対策 |

| 公募増資(時価発行増資) | 不特定多数の投資家に新株を発行 | 上場企業が多額の資金調達時に活用 |

| 転換社債型新株予約権付社債(CB) | 社債に株式転換権を付与 | 企業価値評価を先送り、負債性と資本性のハイブリッド |

| 有償新株予約権(J-KISS等) | 新株予約権を有償で発行、一定条件で株式に転換 | スタートアップ向け、法的柔軟性と投資家保護を両立 |

| 株式型クラウドファンディング | Webプラットフォームを通じて不特定多数から出資 | 未上場企業の資金調達、多様な投資家層の参加 |

各手法の特徴と実務ポイント

1. 第三者割当増資

第三者割当増資は、株主であるかどうかを問わず、特定の第三者に新株を引き受ける権利を与えて増資する方法です。この増資方法は、取引先や業務提携先などとの関係を安定させたいときや、自社の株価が低くて通常の増資ができないときによく使われます。

VCや事業会社など、特定の第三者に新株を発行し資金を調達

戦略的な資本提携や経営支援を受けやすい

既存株主の持株比率が希薄化するため、株主間調整が重要

2. 株主割当増資

株主割当増資は、新株を発行する際に、その割り当てを受ける権利を、既存株主に保有株数に応じて与える増資方法です。株主は、割り当てられた新株の申し込みや払込みをする義務は特になく、割り当てられた新株の数すべてを申し込む必要もございません。既存の株主から申し込みがなければ、その権利は失効するだけです。なお、株主割当による新株の払込み金額は、通常は時価より低い金額で発行されます。

既存株主に対して新株の引受権を付与

持株比率維持が可能だが、多額の資金調達には不向き

割当分を引き受けない場合は権利失効

3. 公募増資(時価発行増資)

時価で新株を発行し、資金調達をする方法を公募と呼びます。そのため、公募は時価発行増資とも呼ばれます。

額面ではなく時価で新株を発行するということは、自社の株価が高ければ高いほど、少ない発行株で多額の資金を調達できますので、大きなメリットとなります。

上場企業が主に利用

株価が高い時に実施すれば少ない株数で多額の資金調達が可能

多くの株主を募るためコストや手続きが煩雑

4. 転換社債型新株予約権付社債(CB)

一定の価格で発行する企業の株式に転換できる権利がついた社債・約束手形等を発行する方法です。英語では「Convertible dept」コンバーティブルデット(転換型借入)ということができます。この借入の方法にはいくつか種類があります。米国では日本でいうところの手形(Promissory Note)を用いますので、コンバーティブルノートと呼ばれます。これに対して、日本では社債(Bond)を利用することが多いため、コンバーティブル・デットは新株予約権付社債(転換社債、CB)という仕組みで導入することが一般的です。

社債として発行、一定条件で株式に転換できる

調達時点で企業価値評価を先送り可能

満期まで利息支払いと元本返済義務がある(転換されなければ負債のまま)

5. 有償新株予約権(J-KISS等)

加えて「Convertible equity」コンバーティブル・エクイティというスキームが登場しました。コンバーティブル・エクイティは、コンバーティブル・デットの欠点を補い、日本の法規制にも対応させたもので「転換価格調整型の新株予約権」になります。新株予約権を有償で発行し、その後資金調達ができた場合に当該株式へ転換されるものです。

新株予約権証券の所有者は、新株予約権を行使して、一定の行使価格を払い込むことで、会社に新株を発行させる、または、会社自身が保有する株式を取得することができます。コンバーティブル・エクイティは、「J-KISS」という名称でスタートアップの資金調達手法として定着しつつあります。

具体的には、J-KISSの場合は新株予約権として登記をして、株主総会で発行する個数を決めておき、それを投資家に割り当てる形になります。例えば投資家は1,000万円投資する代わりに新株予約権を一個もらう、しかしながら出資の段階では一個の新株予約権が何株になるかは決まっていません。投資家にとって不利な条件ですが、その代わりとしてバリエーションキャップやディスカウントといった投資家保護の観点も含まれています。

J-KISS型の新株予約権は、将来シリーズAが発生した場合に、A種優先株式に転換される設計となっています。株数はシリーズAの時価総額をもとに決定します。

シードの資金調達手法 J-KISS (日本版 Keep It Simple Security,コンバーティブルエクイティ)とは?

スタートアップ向けの柔軟な資金調達スキーム

将来の資金調達ラウンド(シリーズA等)で優先株に転換

バリュエーションキャップやディスカウント条項で投資家保護

6. 株式型クラウドファンディング(IFO/Initial Funding Offering・Equity crowdfunding)

資金調達を希望する企業が第一種少額電子募集取扱業者のWebサイトを通じて不特定多数の人から事業資金を調達し、そのリターンとして株式の一部を渡すプラットフォームのことです。主に、IPOを目指す成長性の高い未上場会社に投資することができ、エンジェル税制の優遇が受けられるケースもあります。

Webプラットフォーム経由で多様な投資家から出資

IPOを目指す未上場企業の資金調達手段として拡大

エンジェル税制の優遇対象となる場合も

エクイティ・ファイナンスとデット・ファイナンスの違い

エクイティファイナンスと、似ている用語としてデッドファイナンスがあります。混同しやすいエクイティファイナンスとデッドファイナンスの違いについて、特に注目するべき特徴について、わかりやすく説明します。

| 比較項目 | エクイティファイナンス | デットファイナンス |

|---|---|---|

| 資金調達方法 | 株式発行による出資 | 金融機関等からの借入 |

| 貸借対照表上の扱い | 資本(純資産)が増加 | 負債が増加 |

| 返済義務 | なし | あり(元本+利息) |

| 利息負担 | なし | あり |

| 経営権への影響 | 株主に議決権・配当権等 | 原則なし |

| 調達難易度 | 成長性・将来性重視 | 返済能力・担保重視 |

| 適した企業 | 成長企業・新規事業 | 安定収益・返済力重視 |

エクイティファイナンスは返済義務がないため、資金繰りの自由度が高い一方、株主への議決権付与や持株比率の希薄化といった経営権への影響が避けられません。

デットファイナンスは返済義務と利息負担があるものの、経営権への影響が小さいため、既存経営陣のコントロールを維持しやすい。

貸借対照表上の違い

株式を発行することで資金を調達するエクイティファイナンスに対して、デッドファイナンスは銀行をはじめとした金融機関や投資家から資金を借り入れることで、資金を調達する方法です。そのため、調達した資金の貸借対照表上での扱いに違いが発生します。貸借対照表上では、エクイティファイナンスは資本が増加するのに対して、デッドファイナンスでは負債が増加していることになります。

返済の義務の違い

エクイティ・ファイナンスとデッドファイナンスは返済の義務の有無の点で違いが発生します。貸借対照表上の違いでも記した通り、エクイティファイナンスは資本の増加であるのに対して、デッドファイナンスは金融機関等から資金を借り入れることで、負債の増加が伴います。そのためデッドファイナンスは、エクイティファイナンスとは異なり、資金を返済する義務が伴います。

経営権への影響の違い

株式を発行することで資金調達を行うエクイティファイナンスの場合、第三者が企業の株式を取得することができるため、経営権に関する影響力を持ちます。株主は、株式を取得することで配当を得るだけでなく、株主総会で議決権を行使し、企業経営に関する発言権が与えられます。そのため、企業の経営権に対する影響を免れることはできません。対してデッドファイナンスは、金利を含めて、企業が返済の義務を果たすことができれば、第三者が企業の経営権まで言及することはありません。そのため、経営権に対する影響が比較的小さいと考えることができます。

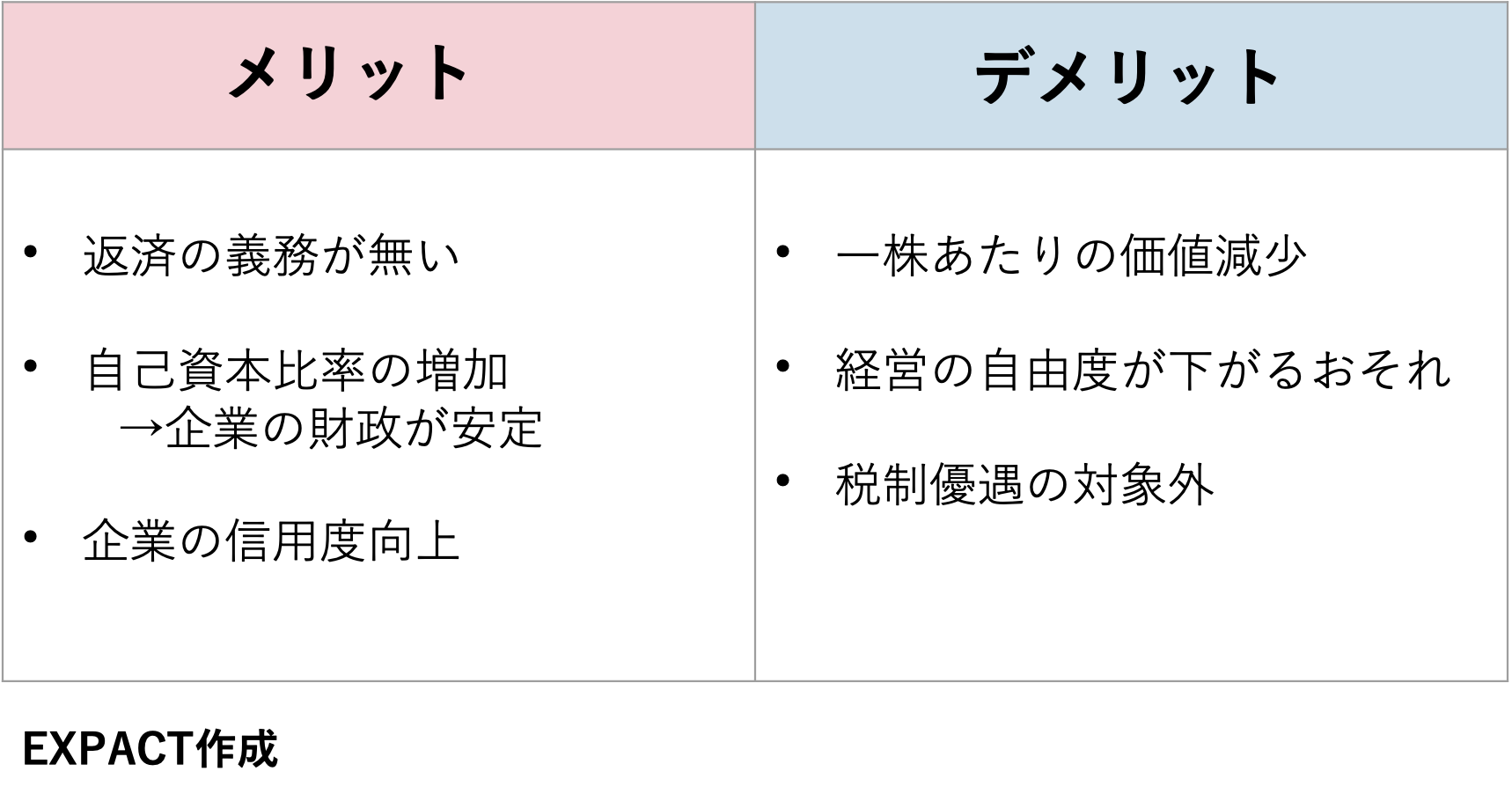

エクイティファイナンスのメリットとデメリットとは?

返済する必要がないという点だけを見ると、エクイティファイナンスはデッドファイナンスよりも良いように感じられます。しかし、エクイティファイナンスのメリットとデメリットを知り、どちらの資金調達方法を選択するべきなのか慎重に検討する必要があります。

メリット

エクイティ・ファイナンスのメリットとしては、やはり返済の義務が無い点をあげることができます。企業、特にスタートアップ企業としては、利息を含めて返済する必要のないエクイティ・ファイナンスは、比較的負担の小さい資金調達方法と言えます。また、エクイティ・ファイナンスを通して、株主が増えると共に、企業の財務安全性を計る指標として用いられる自己資本比率が高くなります。つまり、企業の財政面での安定性を強化することができます。自己資本比率が高いほど、財政健全性の高い企業として見られるため、金融機関や投資家からの信用度を上げることもできます。

返済義務がない:調達資金の返済や利息支払いが不要で、事業成長に資金を集中できる。

自己資本比率の向上:財務体質が強化され、信用力や資金調達力が向上。

赤字や無担保でも調達可能:将来性や成長性が評価されれば、利益が出ていなくても資金調達できる。

人脈や経営支援の獲得:投資家からのネットワークや事業ノウハウの提供を受けられる。

新規事業や新市場への挑戦が可能:返済負担がないため、リスクの高いチャレンジにも資金を投下できる。

デメリット

対して、エクイティ・ファイナンスには、デメリットも存在します。まず一つ目に、株式の発行に伴い流通量が増加するため、一株あたりの価値が減少します。一株あたりの価値の減少は、既存株主の反発を招くおそれもあるため、既存株主に対して説得する必要があります。

また、上にも書いたように、第三者が株式を取得することで、企業の経営に対して発言する可能性があるため、企業の経営の自由度が下がるおそれがあります。最後に、日本政府が策定した中小企業に対する税制優遇の対象外になる可能性があります。法人税法では、企業の資本金によって企業の規模を区分しているため、エクイティファイナンスによって資本金が増加すれば、それだけ規模の大きい企業として見なされ、税制上の優遇措置を受けることができなくなる可能性があります。

株式価値の希薄化:新株発行により既存株主の持株比率が低下し、1株あたりの価値が下がる。

経営権への影響:新たな株主が経営に関与し、意思決定の自由度が低下する恐れ。

株主との調整コスト:株主総会や説明責任、配当政策の見直しなど、ガバナンス強化が必要。

税制優遇の喪失リスク:資本金増加により中小企業向け税制優遇の対象外となる場合がある。

法的手続きやコスト:増資や新株発行には法的手続きや専門家の関与、登記費用等が発生。

エクイティ・ファイナンスが向いている企業

財務体制を強化させたい企業

エクイティ・ファイナンスで資金調達を行った場合、自己資本比率を増加させることができるため、企業の財務体制を安定させたい、財務体制を強化させることで企業としての信用度を向上させたい企業に向いています。

成長の見込みがある企業

今は赤字の企業でも、エクイティファイナンスは返済の義務もなく、担保なしに資金調達を実施することができるため、成長の見込みがある、利益の拡大が期待できる企業に向いている資金調達方法です。

新規市場を開拓・新規事業を始めたい企業

デッドファイナンスの場合、金融機関等の審査では早期の黒字が見込める事業が評価されやすいことから、新規市場の開拓をしたい企業にとっては向いていない資金調達方法と考えられます。そのため、全く新しいマーケットに進出したいと考えている企業にとっては、エクイティファイナンスの方が向いている資金調達方法です。また、新規市場で成功した場合、エクイティファイナンスでは返済する必要がないため、多くの利益を自社が受け取ることができます。

成長性が高い企業:売上や利益が伸びており、将来的なリターンが見込める。

新規事業や新市場開拓を目指す企業:リスクをとってチャレンジしたいが、返済負担を避けたい場合。

財務体質を強化したい企業:自己資本比率を高め、信用力を向上させたい企業。

上場(IPO)を目指す企業:株主にとっても上場時のキャピタルゲインが期待できるため、出資を受けやすい。

エクイティ・ファイナンスの実務ポイントと注意点

実務プロセスの概要

資金調達の目的・必要額・スケジュールを明確化

発行手法・条件(株価、割当先、転換条件等)の設計

既存株主との調整・合意形成

株主総会・取締役会での決議

出資者募集・契約締結

資金払込・新株発行・登記手続き

事後のIR・株主対応

注意点

株主構成や経営権のバランスを慎重に設計する

法務・税務・会計面での専門家の関与が不可欠

既存株主への説明責任やガバナンス体制の強化が求められる

資金調達後の成長戦略やリターン設計を明確にする

最新動向と今後の展望

近年、スタートアップ向けのJ-KISS型新株予約権や株式型クラウドファンディング、DPOなど、より柔軟かつ迅速なエクイティ・ファイナンス手法が登場しています。これにより、未上場企業でも多様な資金調達オプションが利用可能となり、地域発スタートアップや新規事業の成長を強力に後押ししています。

また、資本政策と経営戦略の一体化、投資家とのパートナーシップ強化、ESG(環境・社会・ガバナンス)を重視した資金調達など、エクイティ・ファイナンスの役割は今後ますます拡大していくと考えられます。

まとめ

エクイティ・ファイナンスは、返済義務のない資金調達手法として、成長企業や新規事業を目指す企業にとって極めて有効な選択肢です。一方で、経営権の希薄化や株主との調整コストなど、慎重な設計と運用が求められます。自社の成長戦略や財務状況、株主構成を踏まえ、最適な資金調達手法を選択することが、持続的な企業価値向上の鍵となります。

EXPACT株式会社では、スタートアップ企業の資金調達支援や補助金活用を強みとし、豊富な実績と経験をもとに、最適なエクイティファイナンス戦略の立案から実行までワンストップでサポートしています。資金調達に関するご相談やパートナーをお探しの方は、ぜひお気軽にお問い合わせください。

「静岡から世界へ、その一歩が未来を変える」——挑戦するすべての起業家とともに、新しい時代を切り拓いていきましょう。

最後までご覧いただき、ありがとうございました。

今回は、エクイティファイナンスを中心に、デッドファイナンスとの違い、メリット・デメリット、最後にエクイティファイナンスの実施に向いている企業についてご紹介しました。

EXPACTでは、特にスタートアップ企業への補助金活用や資金調達を強みとしており、実績・経験も多数ございます。

資金調達成功に向けてパートナーを探している方、詳しく話を聞いてみたいという方は、ぜひこちらからお問い合わせください。