学生やパートの主婦が知っておくべき、年収103万円の壁とは?

103万円の壁の基本的な仕組み

103万円の壁とは、給与収入が年間103万円を超えると所得税が課税され始める年収額のことです。この金額は、基礎控除48万円と給与所得控除55万円の合計に基づいています。

103万円の壁による影響

税金面での影響

- 所得税が発生します

(103万円を超えると、超過分に対して5%〜の所得税が課税されます) - 年収100万円前後で住民税(所得割)が発生します

- 親や配偶者の扶養控除がなくなります

(扶養控除が適用されなくなり、扶養者の税負担が増加します)

社会保険面での影響

- 企業規模に応じて106万円または130万円で社会保険加入義務が発生します

- 社会保険料負担により手取り額が減少する可能性があります

103万円の壁が影響する具体的なケース

103万円の壁は、主に非正規雇用者や扶養されている家族に影響を与える税制上および社会保険上の重要な基準です。以下に、具体的なケースを詳しく説明します。

1. パートタイム労働者の場合

パートタイムで働く労働者は、年収が103万円を超えると所得税が課税され始めます。この壁を超えると以下の影響があります

所得税の発生

年収103万円を超える部分に対して5%の所得税が課税されます。例えば、年収125万円の場合、超過分22万円に対して所得税が適用され、約11,000円の税金が発生します。

年収125万円から所得税が課税されない基礎控除額103万円を差し引きます。

1,250,000円−1,030,000円=220,000円 (課税所得)

所得税の計算

超過分220,000円に対して5%の所得税が課税されます。

220,000円×5%=11,000円

これにより、約1万1千円の所得税が発生します。

住民税の計算

住民税は主に以下の2つの部分から構成されます

- 所得割: 課税所得に対する税率10%

- 均等割: 一律の税額5,000円

所得割の計算

所得割=220,000円×10%=22,000円

均等割の計算

均等割は自治体によって若干の違いがありますが、一般的には5,000円です。各自お住まいの自治体に確認をお願いします。

住民税のまとめ

年収1,250,000円の場合、以下のように住民税が計算されます

- 課税所得: 220,000円

- 所得割: 22,000円

- 均等割: 5,000円

- 住民税総額: 27,000円

この計算により、住民税は約27,000円となります。

非課税限度額

多くの自治体では、給与収入が100万円以下であれば住民税が非課税となります。ただし、年収1,250,000円の場合は課税対象となります。

控除の影響

他にも社会保険料控除や医療費控除、寄付控除(ふるさと納税含む)などがある場合、課税所得や住民税額に影響を与える可能性があります。

自治体による違い

均等割の税額や特別控除額は自治体によって異なるため、正確な金額は居住地の自治体に確認してください

例えば、学生であるAさんが年収125万円を得た場合、所得税は11,000円(220,000円 × 5%)、住民税は27,000円となります。ここで、Aさんは月々の給与を8万3,000円に抑えることを考慮することで、103万円の壁を意識して収入を調整することができます。

勤労学生控除の概要

勤労学生控除は、働きながら学校に通う学生の税負担を軽減する制度です。控除額は以下の通りです

- 所得税: 27万円

- 住民税: 26万円

この控除により、所得税では130万円まで、住民税では126万円まで非課税となります

具体例

例えば、学生であるAさんが年収125万円を得た場合、所得税は11,000円(220,000円 × 5%)、住民税は27,000円となります。ここで勤労学生控除を加味する必要があります。働きながら学校に通う学生の税負担を軽減する制度です。勤労学生控除を適用すると、所得税では27万円、住民税では26万円の控除が受けられます。

すなわち勤労学生控除を適用することで、年収130万円まで所得税が課税されません。

例えば、年収125万円の場合の所得税は以下のように計算されます。

所得税の計算

課税所得と所得税の計算

年収 = 1,250,000円

基礎控除 = 48万円(所得税)

給与所得控除 = 55万円

勤労学生控除 = 27万円

課税所得 = 年収 − 基礎控除 − 給与所得控除 − 勤労学生控除

= 1,250,000円 − 480,000円 − 550,000円 − 270,000円 = -50,000円

課税所得がマイナスとなるため、所得税は発生しません。

- 住民税の計算年収 = 1,250,000円

基礎控除 = 43万円(住民税)

給与所得控除 = 55万円

勤労学生控除 = 26万円課税所得 = 年収 − 基礎控除 − 給与所得控除 − 勤労学生控除

= 1,250,000円 − 430,000円 − 550,000円 − 260,000円

= 10,000円課税所得が10,000円となるため、住民税は以下のように計算されます。所得割 = 課税所得 × 税率 = 10,000円 × 10% = 1,000円

均等割 = 5,000円 (自治体によって異なります)所得割: 1,000円

均等割: 5,000円

住民税総額: 6,000円住民税は約6,000円となります。

非課税限度額

- 所得税: 勤労学生控除を適用すると、年収130万円まで非課税です。

- 住民税: 勤労学生控除を適用すると、年収126万円まで非課税です。

控除の影響

勤労学生控除を適用することで、所得税と住民税の負担が大幅に軽減されます。具体的には:

- 所得税: 27万円の控除により、年収が130万円以下であれば所得税が0円になります。

- 住民税: 26万円の控除により、年収が126万円以下であれば住民税が0円になります。

※ 所得税と住民税で控除額が異なりますのでご注意ください

注意点

扶養控除との関係

Aさんが親の扶養に入っている場合、年収が103万円を超えると扶養から外れる可能性があります。これにより、親の税負担が増加する場合があります.社会保険料の影響

年収が130万円を超えると、健康保険や厚生年金保険への加入義務が発生します。Aさんの年収125万円はこの範囲内ですが、給与や勤務状況によっては注意が必要です。- 確定申告の必要性

勤労学生控除を適用するには、適切な申告が必要です。アルバイト先が1カ所の場合は年末調整で申請できますが、複数の勤務先がある場合や年末調整が行われない場合は、自分で確定申告を行う必要があります。

2. 扶養家族としての影響

扶養家族として親や配偶者の扶養に入っている場合、年収103万円を超えると以下の影響があります。

- 配偶者特別控除の減額

実は主婦(主夫)の場合、103万円の壁を超えても「配偶者特別控除」制度があります。配偶者が年収103万円を超えると、配偶者特別控除が段階的に減額され、最終的には控除がなくなります。これにより、配偶者の所得税および住民税の負担が増加します。具体的には、150万円までなら扶養者の年収が900万円以下の場合、38万円の控除を受けることが可能です

Bさんが103万円を超えると、親の扶養控除が失われ、結果的に親の税負担が増えることになります。この点は家庭全体の経済にも影響を与えるため、特に注意が必要です。

扶養控除の適用外

年収が103万円を1円でも超えると、以下のような影響があります

- 扶養控除を受けている場合

扶養親族が1人いると仮定すると、所得税と住民税の負担が軽減されます。 扶養控除の適用外

年収103万円を1円でも超えると、親の所得に対して扶養控除が適用されなくなり、扶養者側(父母、夫など)の所得税および住民税が増加します。扶養控除は扶養する親族の年齢や状況に応じて異なり、以下のような控除額があります。- 16歳以上:所得税:38万円、住民税:33万円(一般的に)

- 19歳以上23歳未満:所得税:63万円、住民税:45万円

- 特定扶養親族:さらに高額な控除が適用される

扶養控除は、扶養親族の年齢や状況に応じて異なる金額が設定されています。一般的には、扶養親族が16歳以上の場合は38万円の控除が適用されますが、19歳以上23歳未満の場合は63万円、特定扶養親族としてはさらに高い控除が適用されます。また、具体的な金額は扶養される親族の人数や状況によっても変わりますので、個別に確認することが重要です。

扶養者の税負担

扶養控除が外れることで、扶養者の税金がどのように変わるかは、扶養控除の金額に応じて異なります。たとえば、扶養控除が適用されている親族がいる場合、以下のような影響があります:所得税の増加

扶養控除がなくなることで、扶養者の所得税が以下のように増加します。

年収500万円、所得税率10%の場合一般の扶養親族(16歳以上)

38万円 × 10% = 3.8万円の所得税が増加します。特定扶養親族(19歳以上23歳未満)

63万円 × 10% = 6.3万円の所得税が増加します。

住民税の増加

住民税も同様に増加します。年収500万円、住民税率10%の場合。

一般の扶養親族(16歳以上)

33万円 × 10% = 3.3万円の住民税が増加します。特定扶養親族(19歳以上23歳未満)

45万円 × 10% = 4.5万円の住民税が増加します。

合計の税負担増加

例えば、一般の扶養親族が1人いる場合、所得税と住民税の合計で約7.1万円の税負担が増加します。ただし、ふるさと納税を活用することで一部の住民税の増加を軽減することが可能です。

注意点

扶養控除を受けている場合

扶養親族が1人いると仮定すると、所得税と住民税の負担が軽減されます。扶養控除を失った場合

扶養親族が16歳以上の場合

38万円の控除がなくなることで、所得税が増加します。

所得税の税率を10%と仮定すると、38万円 × 10% = 3.8万円の税金が増えることになります。扶養親族が19歳以上23歳未満の場合

63万円の控除が失われるため、63万円 × 10% = 6.3万円の所得税が増加。年収500万円の扶養者の課税所得と住民税の税率について

課税所得は、年収から各種控除を引いた金額です。年収500万円の場合、一般的な控除には以下が含まれます:

- 給与所得控除:年収の20%に44万円を加算した金額(500万円の場合、144万円)

- 基礎控除:48万円

このため、課税所得は以下のように計算されます:

課税所得=年収−給与所得控除−基礎控除

課税所得=500万円−144万円−48万円=308万円

所得税

課税所得308万円に対する所得税の税率は、次のように適用されます:- 課税所得195万円までは税率5%

- 195万円を超え、330万円までは税率10%

したがって、308万円の場合は以下の計算になります:

195万円までの所得税:

195万円×0.05=9.75万円195万円を超え308万円までの所得税

(308万円−195万円)×0.10=11.3万円

合計の所得税は、約21.05万円となります。

住民税

住民税は、課税所得に対して一律10%の税率が適用されます。したがって、308万円に対する住民税は次のように計算されます住民税=308万円×0.10=30.8万円

したがって、年収500万円の場合は、課税所得308万円 – 195万円=113万円に対して10%の所得税が課税されます。したがって、妻1人、子1人(19歳)の場合、扶養控除の合計は33万円+45万円=101万円となります。

したがって、33万円の控除が外れる場合のインパクトは、扶養者に対して

33万円×0.10=3.3万円※16歳以上の扶養親族1人という条件で扶養控除を利用したとき

扶養控除を利用するひとの年収 控除される税金 年収250~400万円のとき ●所得税は19,000円安くなります。

●住民税は33,000円安くなります。年収500~600万円のとき ●所得税は38,000円安くなります。

●住民税は33,000円安くなります。年収700~850万円のとき ●所得税は76,000円安くなります。

●住民税は33,000円安くなります。- 税務専門家への相談

詳細な状況に応じたアドバイスを受けるために、税理士などの専門家に相談することも検討してください。 - 他の控除項目

社会保険料控除や医療費控除など、他の控除がある場合、課税所得や寄付限度額に影響します。 - 自治体ごとの差異

均等割額や税率は居住地の自治体によって異なる場合があります。 - シミュレーションツールの活用

正確な寄付限度額を知るためには、ふるさと納税のシミュレーションツールを利用することをおすすめします。

3. 複数の勤務先がある場合

複数のアルバイトやパートを掛け持ちしている場合、すべての収入を合算して年収が103万円を超えないように管理する必要があります。総収入が103万円を超えると、所得税や住民税が課税されるだけでなく、扶養から外れるリスクもあります。

収入の合算と調整方法

例えば、Cさんが2社で働く場合、各勤務先からの収入を合算し、総年収が103万円を超えないように調整します。具体的には:

- 会社Aで70万円の収入

- 会社Bで40万円の収入

この場合、合計で110万円となり103万円の壁を超えてしまいます。この超過分に対して、以下の対策が必要です。

- 勤務時間の調整

各勤務先での労働時間を減らし、総収入を103万円以下に抑える。

これにより、扶養控除を維持しつつ、税負担の増加を防ぐことが可能です

4. 通勤手当の扱い

公共交通機関を利用して通勤する場合、通勤手当は一定額までは収入に含まれません。月額15万円までの交通費は非課税ですが、これを超えると超過分が総収入に含まれ、年収103万円を超える要因となります。

5. フリーランスや事業所得者の場合

フリーランスとして働く場合、年収103万円の壁はさらに複雑になります。フリーランスの所得は、収入から経費を差し引いた後の金額で計算されます。

フリーランスで働く場合、給与所得ではなく事業所得となり、経費を差し引いた金額で税金が計算されます。年収103万円を超えると、経費を差し引いた後の所得が課税対象となるため、税負担が発生します。

経費を差し引いた後の所得が103万円を超える場合、しっかりとした収支管理が求められます。

例えば、経費が30万円であれば、実質的な所得は120万円 – 30万円 = 90万円となり、所得税の課税対象にはなりません。

扶養控除の適用

しかし、フリーランスの場合は、年間の所得が48万円を超えると、扶養控除の対象外となります。

これは、給与所得控除が適用されないためです。

給与所得控除と事業所得の違い

給与所得者は、給与所得控除として55万円が自動的に差し引かれ、これにより所得税の課税対象となる所得が減少します。しかし、フリーランスや個人事業主の場合は、給与所得控除ではなく、経費を差し引いて事業所得を算出します。

例えば、フリーランスとして年間130万円の収入があり、経費が90万円の場合、所得は以下のように計算されます:

- 年収120万円

- 経費90万円

- 実質所得:120万円−90万円=30万円

この場合、所得が48万円以下であれば扶養控除の対象となります。しかし、事業所得が48万円を超えると、扶養控除の基準を満たさなくなります。

扶養控除の基準

扶養控除を受けるためには、以下の条件を満たす必要があります

税法上の扶養控除

配偶者やその他の扶養親族の年間所得が48万円以下であること。フリーランスの場合、この所得は事業所得として計算され、年収から経費と控除額を差し引いた金額になります。

社会保険上の扶養

年間の収入が130万円未満(60歳以上や一定の条件を満たす場合は異なる)であること。フリーランスは給与所得控除を利用できないため、同じ年収でも経費を差し引いた後の事業所得が増加しやすくなります。これにより、扶養控除の基準である48万円を超えやすくなり、結果として扶養から外れるリスクが高まります

6. 社会保険の加入義務(106万円の壁)

106万円の壁とは、主にパートタイム・アルバイトなどの短時間労働者に関係する重要な収入基準です。この金額を超えると、社会保険への加入が必要となり、様々な制度上の変更が発生します。

年収が103万円を超えると、特定の条件下で社会保険への加入が義務付けられる場合があります。特に、企業の従業員規模によっては年収106万円を超えると社会保険に加入する必要があります。

- 週20時間以上勤務していること

- 月額賃金が8.8万円以上(年収約106万円以上)

- 2ヶ月超の雇用見込み

- 学生ではない

- 2024年10月以降は従業員51人以上の企業で働いていること

(それまでは101人以上が基準)

従業員が51人以上の企業では、年収106万円を超えると社会保険加入が必要です。

これにより、健康保険や年金の保険料が発生し、手取り額が減少する場合があります

社会保険への影響

- 年収が106万円を超えると、扶養から外れて社会保険(健康保険・厚生年金保険)に加入する必要があります

- 社会保険料の支払い義務が発生し、手取り収入が減少する可能性があります

扶養への影響

- 配偶者の扶養から外れることになります

- 自身で社会保険に加入する必要が生じます

年収106万円に達して社会保険に加入すれば、傷病手当金や出産手当金を受けられるようになったり、将来もらえる年金が増えたりといったメリットはあります。

注意点

- 企業規模に関係なく、正社員の4分の3以上の労働時間がある場合は、社会保険加入が必要になる場合があります

- 複数の事業所で働いている場合、合算して判断される場合があります

130万円の壁

- 配偶者の健康保険や年金の扶養から完全に外れる

- 国民年金の第3号被保険者資格を失う

手取り額の比較まとめ

下記は、あくまで参考値としてご自身で計算するようにしてください。扶養控除が外れる場合は、ご自身のみならず扶養者にも必ず確認するようにしてください。個別の税額の計算は税務署に相談いただくか、税理士先生に計算を依頼してください。

| 年収 | 課税所得 | 所得税 5% | 住民税 10%+5000円 | 社会保険料 (東京都) | 手取り額 | 手取り比率 |

|---|---|---|---|---|---|---|

| 102万円 | 0円 | 0円 | 0円 | 0円 | 約102万円 | 100% |

| 125万円 | 22万円 | 1.1万円 | 2.7万円 | 21万円 | 約100.2万円 | 80.2% |

| 130万円 | 27万円 | 1.35万円 | 3.2万円 | 21万円 | 約104.4万円 | 80.3% |

| 150万円 | 47万円 | 2.35万円 | 5.2万円 | 21.1万円 | 約121.3万円 | 80.9% |

| 195万円 | 78.5万円 | 3.93万円 | 8.35万円 | 28.2万円 | 約154.5万円 | 79.3% |

年収102万円

所得税・住民税・社会保険料がほぼ0円で、手取り額はほぼ年収そのままです。

社会保険加入基準(106万円)未満のため、社会保険料負担なし- 年収125万円

所得税と住民税が発生し、社会保険料の負担も増加します。

手取り額は増加しますが、税金や保険料の負担により、年収に対する手取り増加率は低くなります。

計算上は、102万円のケースの手取りを下回るため、102万円以下に調整するインセンティブが働きます。

課税所得の計算

- 年収:125万円

- 給与所得控除:55万円

- 基礎控除:48万円

課税所得:125万円 – 55万円 – 48万円 = 22万円所得税(5%)

- 22万円 × 5% = 11,000円

住民税

- 所得割:22万円 × 10% = 22,000円

- 均等割:5,000円

住民税合計:27,000円

社会保険料

標準報酬月額:120,000円で計算- 厚生年金保険料:月額10,980円×12=131,760円

- 健康保険料:月額5,886円×12=70,632円

- 雇用保険料:125万円×0.6%=7,500円

社会保険料合計:209,892円(約21万円)

- 年収130万円

所得税と住民税が発生し、社会保険料の負担も増加します。

手取り額は増加しますが、税金や保険料の負担により、年収に対する手取り増加率は低くなります。課税所得の計算

- 年収:130万円

- 給与所得控除:55万円

- 基礎控除:48万円

課税所得:130万円 – 55万円 – 48万円 = 27万円所得税(5%)- 27万円 × 5% = 13,500円

住民税

- 所得割:27万円 × 10% = 27,000円

- 均等割:5,000円

住民税合計:32,000円

社会保険料計算

標準報酬月額:120,000円で計算- 厚生年金保険料:月額10,980円×12=131,760円

- 健康保険料:月額5,886円×12=70,632円

- 雇用保険料:130万円×0.6%=7,800円

社会保険料合計:210,192円(約21万円)

年収150万円

所得税と住民税が発生し、社会保険料の負担も増加します。

手取り額は増加しますが、税金や保険料の負担により、年収に対する手取り増加率は低くなります。

扶養を外れて、社会保険に加入する場合は、150万円が最低ラインと言えるでしょう。

学生(19歳以上23歳未満)は、控除も大きくなるため、両親ともよく相談しましょう。年収150万円の場合、標準報酬月額で計算

標準報酬月額の算定

- 月収換算:150万円÷12=125,000円

- 該当する標準報酬月額:120,000円

各保険料の計算

- 厚生年金保険料

- 月額:120,000円×18.3%÷2(折半)=10,980円

- 年間:10,980円×12=131,760円

- 健康保険料(東京都の場合)

- 月額:120,000円×9.81%÷2(折半)=5,886円

- 年間:5,886円×12=70,632円

- 雇用保険料

- 年間:150万円×0.6%=9,000円

年間社会保険料合計

- 厚生年金保険料:131,760円

- 健康保険料:70,632円

- 雇用保険料:9,000円

- 総額:211,392円(約21.1万円)

年収195万円(所得税率5%の上限)

所得税と住民税がさらに増加し、社会保険料の負担も継続します。

手取り額は大幅に増加しますが、総合的な税負担も増えるため、手取りの増加割合は年収に比べて緩やかです。給与所得控除の計算式も下記の通り、変更となります。

給与等の収入金額 給与所得控除額 162.5万円まで 55万円(最低保障額) 162.5万円超~180万円まで 収入金額×40%-10万円 180万円超~360万円まで 収入金額×30%+8万円 360万円超~660万円まで 収入金額×20%+44万円 660万円超~850万円まで 収入金額×10%+110万円 850万円超 195万円(上限) 社会保険料の内訳計算

標準報酬月額の算定- 月収換算:195万円÷12=162,500円

- 該当する標準報酬月額:160,000円

各保険料の計算

- 厚生年金保険料

- 計算式:160,000円×18.3%÷2(折半)

- 月額負担:14,640円

- 年間:175,680円

- 健康保険料(東京都の場合)

- 計算式:160,000円×9.81%÷2(折半)

- 月額負担:7,848円

- 年間:94,176円

- 雇用保険料

- 計算式:195万円×0.6%

- 年間:11,700円

年間社会保険料合計

- 厚生年金保険料:175,680円

- 健康保険料:94,176円

- 雇用保険料:11,700円

- 総額:約281,556円(約28.2万円)

したがって、年収195万円の場合の社会保険料は約28.2万円となります。

給与(給与所得)+フリーランス(事業所得)MIXの場合(控除内で所得を抑えるケース)

| 年収 | 控除 | 経費 | 課税 所得 | 所得税 | 住民税 | 社会保険料 | 手取り額 | 手取り比率 | |

|---|---|---|---|---|---|---|---|---|---|

| 合計 | 162万円 | 103万円 | 60万円 | 0円 | 0円 | 0円 | 0円 | 約102万円 | 100% |

| うち 給与 | 55万円 | 55万円 | – | 0円 | 0円 | 0円 | 0円 | 55万円 | 100% |

| うち 事業 | 107万円 | 48万円 | 60万円 | 0円 | 0円 | 0円 | 0円 | 47万円 | 100% |

フリーランスの場合、扶養控除の判定は所得を基準に行います。具体的には、扶養に入るためには、年間の所得が48万円以下である必要があります。ただし、フリーランスの場合は、年収から給与所得控除や必要経費を差し引いた額が所得となります。

具体的な基準

給与所得控除

給与所得者の場合、年収から55万円を控除した後の所得が判定基準になります。事業所得

事業所得の場合は、事業収入から経費を引いた額が所得となります。

例えば、事業収入が108万円で経費が60万円の場合、事業所得は48万円と見なされます。このように、扶養控除の判断は主に「所得」に基づいて行われるため、年収だけでなく、控除や経費も考慮する必要があります。具体的な条件は個々の状況により異なるため、詳細については税理士等の専門家に相談することが推奨されます。

はい、水道光熱費、家賃、携帯電話、インターネットの一部を経費に算入することは可能です。ただし、これらの経費を正確に計上するためには、家事按分を適用する必要があります。以下に詳細な手順と考慮点を説明します。

各経費の家事按分方法

1. 家賃

家賃を経費に算入する場合、以下の方法で按分比率を計算します。

使用面積按分: 例えば、自宅の総面積が100㎡で、そのうち10㎡を事務所として使用している場合、10%を経費として計上可能。

使用時間按分: 24時間中、事業に使用している時間が8時間の場合、約33%を経費として計上します。

使用時間按分: 24時間中、事業に使用している時間が8時間の場合、約33%を経費として計上します。

2. 水道光熱費

水道光熱費も同様に、使用割合に基づいて経費計上します。

例えば、電気代が月3万円で、事業使用割合が20%の場合、6,000円を経費として計上できます

3. 通信費(携帯電話・インターネット)

携帯電話やインターネット料金については、事業で使用する割合に応じて経費計上します。

携帯電話: 事業使用が70%の場合、通信費全体の70%を経費として計上します。

経費計上額 = 携帯電話料金×0.7

インターネット: インターネット利用料が月5,000円で、事業使用割合が50%の場合、2,500円を経費として計上します。

経費算入の注意点

合理的な按分基準の設定

按分割合は合理的かつ一貫性のある基準に基づいて設定し、税務調査に耐えうる証拠を残すことが重要です。証拠資料の保存

経費計上に際しては、領収書や契約書などの証拠資料をきちんと保存し、事業使用部分を明確に示す必要があります。定期的な見直し

事業の状況や使用割合に応じて、定期的に按分基準を見直すことが推奨されます。

具体例:毎月5万円の経費算入

仮に、毎月5万円を経費として算入する場合、以下のように事業実態に合わせて按分割合を設定します。

- 家賃: 月20,000円(40%)

- 水道光熱費: 月10,000円(20%)

- 携帯電話: 月10,000円(50%)

- インターネット: 月5,000円(50%)

まとめ

- 経費算入は可能ですが、家事按分を適用し、事業使用割合を明確にする必要があります。

- 合理的な基準に基づき、按分割合を設定し、証拠資料を保存することが重要です。

- 税務専門家に相談することで、正確な経費計上が可能となり、節税効果を最大限に活用できます。

そのため、税理士顧問料も踏まえた手取り額を算出することをお勧めします。

これらのポイントを踏まえて、税務署や税理士先生と相談の上、適切に経費を算入し、税務申告を行ってください。

収入管理の対応策と注意点

収入管理の方法

- 月額給与を85,333円以下に抑える

※年収103万円以下でも月収8万8,000円以上になると源泉徴収されてしまうため、確定申告をして還付を受ける必要があります。 - 通勤手当は月15万円までは収入に含まれません

- 複数の勤務先がある場合は、すべての収入を合算して管理する

超えてしまった場合の対応

- 月収8万8,000円以上になると源泉徴収されますが、103万円以下の場合は確定申告で税金の精算が可能です

- 源泉徴収票をすべての勤務先から取得する

- 税務署での相談やウェブからの申告も検討

ふるさと納税の活用

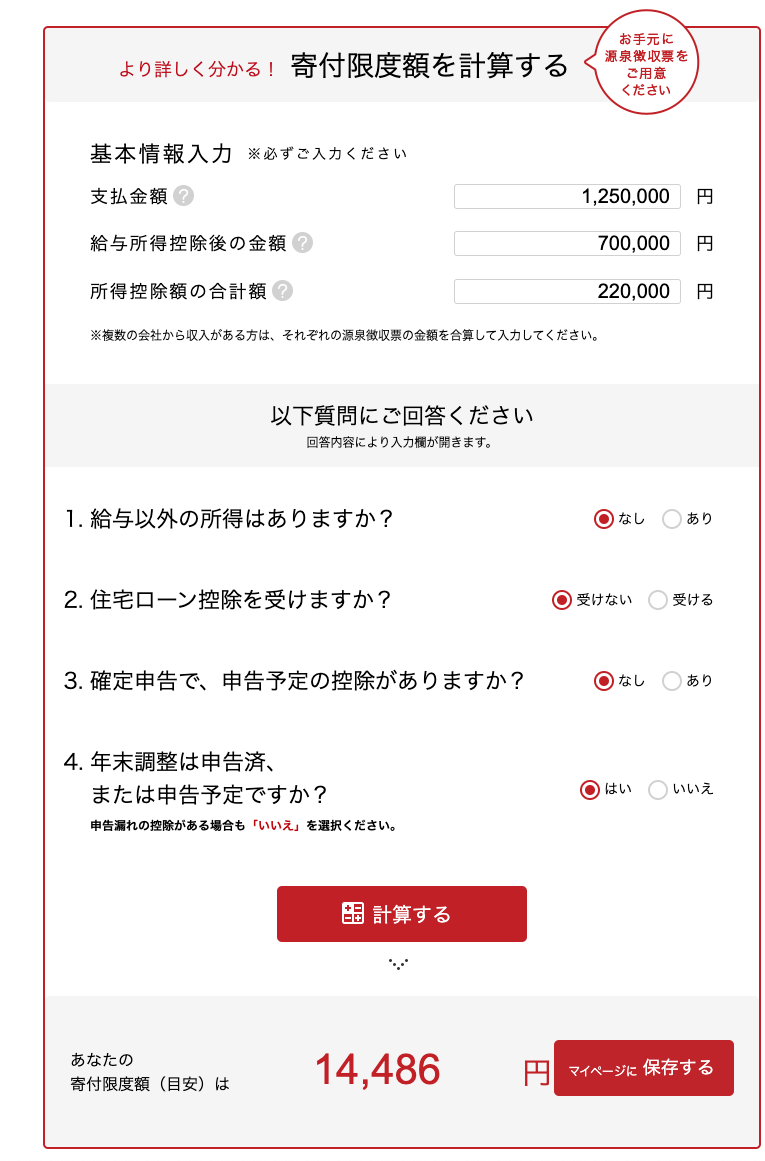

ふるさと納税の控除限度額は、年収や家族構成などの個々の状況によって異なります。年収125万円の場合、一般的な控除限度額はシミュレーターによって異なる結果が出ることがあります。例えば、一部の計算では約8,400円とされる一方で、シミュレーターでは14,486円と示されることがあります。この差異は以下の要因によるものです。

所得控除の適用範囲

給与所得控除や基礎控除など、他の控除項目が考慮されることで控除限度額が変動します。

家族構成

扶養親族の数や配偶者の有無により、控除額が影響を受けます。

その他の控除項目

社会保険料控除や医療費控除など、他の控除が適用される場合、寄付限度額にも影響します。

所得税と住民税への影響

年収125万円の場合、所得税がほとんど、または全く発生しない可能性があります。所得税が発生しない場合、ふるさと納税による所得税控除のメリットは限定的です。しかし、住民税には影響があります。

住民税の控除

ふるさと納税は住民税の所得割から控除されますが、控除限度額は所得割の20%までとなっており、全額控除はできません。

均等割への影響

住民税には均等割も含まれ、これは一定額(一般的に5,000円)が課税されます。ふるさと納税による控除はこの均等割には直接影響しません。

所得税

所得税率は5%です。

所得税=220,000円×5%=11,000円

住民税

住民税は所得割10%と均等割約5,000円が加算されます。

住民税所得割額=220,000円×10%=22,000円

住民税総額=22,000円+5,000円=27,000円

寄付限度額の計算

計算手順:

住民税所得割額 × 20%

27,000円×0.20=5,400円

分母の計算

0.90−(0.05×1.021)=0.90−0.05105=0.84895

寄付限度額の計算

X=5,400円/0.84895+2,000円≈6,366円+2,000円=8,366円

ふるさと納税の寄付限度額は約8,400円となります。年収1,250,000円の場合、ふるさと納税の寄付限度額は約8,400円です。この範囲内で寄付を行うことで、自己負担の2,000円を超えずに税額控除の恩恵を受けることが可能です。

ふるさと納税のメリットとデメリット

メリット

- 返礼品の受取

寄付に対して地域の特産品などの返礼品を受け取ることができます。 - 税負担の軽減

適切な寄付額を設定することで、住民税の負担を軽減できます。

デメリット

- 自己負担額

ふるさと納税を利用する際には、自己負担額として2,000円が発生します。 - 寄付金額の上限

控除限度額を超えた寄付は自己負担となり、逆に損失が発生する可能性があります。 - 手続きの煩雑さ

申請や必要書類の準備が必要であり、手間がかかる場合があります。

シミュレーションの重要性

ふるさと納税の効果を最大限に活用するためには、事前にシミュレーションを行うことが重要です。シミュレーターを利用する際には、以下の点に注意してください:

- 正確な情報入力

年収、家族構成、他の控除項目などを正確に入力することで、正確な控除限度額を把握できます。 - 最新の税制情報の確認

税制は年度ごとに変更される可能性があるため、最新の情報を確認することが重要です。

主婦としての申請方法

主婦がふるさと納税を利用する場合、以下の点を考慮してください

- 配偶者の名義での寄付

被扶養者(主婦)としての所得が低い場合、配偶者(夫)の名義で寄付を行うことで、より多くの控除メリットを享受できる場合があります。 - ワンストップ特例制度の利用

確定申告が不要な場合、ワンストップ特例制度を利用することで手続きを簡略化できます。

注意点

- 税務専門家への相談

詳細な状況に応じたアドバイスを受けるために、税理士などの専門家に相談することも検討してください。 - 他の控除項目

社会保険料控除や医療費控除など、他の控除がある場合、課税所得や寄付限度額に影響します。 - 自治体ごとの差異

均等割額や税率は居住地の自治体によって異なる場合があります。 - シミュレーションツールの活用

正確な寄付限度額を知る

ためには、ふるさと納税のシミュレーションツールを利用することをおすすめします。2024年からの新制度

「年収の壁・支援強化パッケージ」が2024年4月から開始されました。

- 賃上げや残業による収入増で壁を超えても被扶養者認定が可能に

- 106万円と130万円の壁に対する支援が実施

年収が106万円または130万円を超えると、税金や社会保険の負担が発生し、手取りが減少するリスクがあります。このパッケージは、その負担を軽減し、働きやすい環境を提供することを目指しています。

主な施策

手取り減少への対策

短時間労働者が収入を増やしても手取りが減少しないように、企業に対して支援を行います。例えば、従業員の収入が増えた場合、その企業には一人当たり最大50万円の助成が支給されることがあります。- 社会保険の適用促進

社会保険加入の条件を緩和し、より多くの労働者が社会保険に加入できるようにします。これにより、健康保険や年金の適用を受ける機会が増え、生活の安定性が向上します。

期待される効果

働きやすさの向上

年収の壁を気にせずに働けるようになれば、特に女性や学生などがより多くの時間働くことができ、経済的自立を促進します。税負担の軽減

扶養者の年収制限に伴う税負担の増加を抑えることで、家庭の経済的な負担が軽減されることが期待されています。

この支援強化パッケージは、労働市場の流動性を高め、より多くの人が働きやすくなることを目指した重要な施策です。政府はこの取り組みを通じて、特に非正規雇用者の生活向上を図っています。

主な問題点

制度の複雑さ

- 年収の壁・支援強化パッケージは、税制や社会保険に関する複雑な仕組みが絡み合っており、特に非正規雇用者やパートタイム労働者にとって理解が難しい場合があります。

運用の不透明さ

- 支援強化パッケージの具体的な運用方法やその効果についてはまだ不透明な部分が多く、企業や労働者が実際にどの程度恩恵を受けられるかが明確ではありません。

社会保険料の負担増加

- 年収が106万円や130万円の壁を超えると社会保険料の支払い義務が発生し、結果として手取り収入が減少する可能性があります。このため、働き続ける意欲を削がれる懸念があります。

扶養控除の適用範囲の制限

- 年収が一定額を超えると、扶養控除が適用されなくなり、家族全体の税負担が増加する可能性があります。これにより、特に主婦や学生などの扶養されている家族が収入を抑える動機付けとなります。

企業側の負担

- 企業が支援パッケージを適用するためには、手続きや助成金の申請が必要となり、特に中小企業にとっては負担となる場合があります。また、従業員に納得のいく代替メニューを提示する必要があり、労使間での調整が課題となっています。

制度の誤解による問題

- 支援強化パッケージについての誤解が広がっており、例えば年収130万円を超えても被扶養者であり続けられるとの誤認が存在します。この誤解に基づく労働が行われると、制度の適用外となり、本来の目的を達成できない可能性があります。

効果の限定性

- 支援強化パッケージは2025年の年金制度改正までの期間限定であるため、長期的な効果や持続性に疑問が残ります。また、短期間での効果測定が難しく、実際にどれだけの改善が見られるかは運用次第となります。

結論

年収の壁・支援強化パッケージは、非正規雇用者の就労環境を改善するための重要な施策ですが、制度の複雑さや運用の不透明さ、社会保険料の負担増加、企業側の負担といった複数の問題点が存在します。

また、制度に対する誤解や効果の限定性も課題として挙げられます。これらの問題を克服するためには、制度の簡素化や運用の明確化、企業への支援強化、正確な情報提供が求められます。

将来的な展望

国民民主党が103万円から178万円への引き上げを提案しています。

- 低所得層の税負担軽減

- 働き控えの緩和による労働供給の促進

- 政策の実現可能性について議論が継続中(公明党も見直しに前向きな姿勢)

- 政府試算では7兆円から8兆円の税収減少の可能性

控除拡大前

年収 課税所得 所得税

5%住民税

10%+5000円社会保険料

(東京都)手取り額 手取り比率 102万円 0円 0円 0円 0円 約102万円 100% 125万円 22万円 1.1万円 2.7万円 約21万円 約100.2万円 80.2% 130万円 27万円 1.35万円 3.2万円 約21万円 約104.4万円 80.3% 150万円 47万円 2.35万円 5.2万円 約21.1万円 約121.3万円 80.9% 178万円 68.8万円 3.44万円 7.38万円 約28.1万円 約139.1万円 78.2% 195万円 78.5万円 3.93万円 8.35万円 約28.2万円 約154.5万円 79.3% 控除拡大後(国民民主党 案)

年収 課税所得 所得税 住民税 社会保険料 手取り額 手取り比率 102万円 0円 0円 0円 0円 102万円 100% 125万円 0円 0円 0円 約21万円 104万円 83.2% 130万円 0円 0円 0円 約21万円 109万円 83.8% 150万円 0円 0円 0円 約21.1万円 128.9万円 85.9% 178万円 0円 0円 0円 約26.4万円 151.6万円 85.2% 195万円 17万円 0.85万円 2.2万円 約28.2万円 163.75万円 84% 年収178万円の場合

- 給与所得控除:130万円

- 基礎控除:48万円

課税所得:178万円 – 130万円 – 48万円 = 0円

所得税

- 課税所得0円のため、所得税:0円

住民税

- 課税所得0円のため、住民税:0円

社会保険料

標準報酬月額:150,000円で計算- 厚生年金保険料:月額13,725円×12=164,700円

- 健康保険料:月額7,357円×12=88,284円

- 雇用保険料:178万円×0.6%=10,680円

社会保険料合計:263,664円(約26.4万円)

まとめ

103万円の壁は、主に非正規雇用者や扶養家族に大きな影響を与えます。年収が103万円を超えることで所得税や住民税が発生し、親や配偶者の扶養控除が適用されなくなるため、家計全体の税負担が増加します。

また、社会保険の加入義務も発生する場合があり、手取り額の減少や保険料の負担増も考慮する必要があります。確かに手取り額は増えますが、控除の拡大だけでは、手取りの増加額は限定的です。社会保険料の見直しについても合わせて検討する必要があります。

免責

本記事に掲載されている計算結果は、インターネット上の情報を基に手作業にて算出しております。そのため、各個人の状況に応じてご自身の責任においてご利用いただくか、最新の税制変更や支援策については、専門の税理士や税務署に直接ご相談くださいますようお願い申し上げます。

また記載内容に不備等がございましたら、税理士先生や社会保険労務士などの士業の皆様、税務署のご担当者様等にご指摘いただけますと幸いです。上記、お問い合わせよりご連絡ください。

当サイトでは、アフィリエイトリンクを使用しています。リンクを通じて購入された場合、当サイトに報酬が入ることがあります。ご了承ください。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/41983be7.3dea025c.41983be8.5f78970e/?me_id=1375439&item_id=10000832&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Ff221007-shizuoka%2Fcabinet%2Fd_202112%2F55501019_01_web_s.jpg%3F_ex%3D240x240&s=240x240&t=picttext)